Cas Pratique

Succession

Je souhaite contester le contrat d’assurance-vie souscrit par mon père au bénéfice de sa voisine

Liquidation et partage de successionsMon père, Monsieur Généreux, est décédé à l’âge de 95 ans, des suites d’une longue maladie. Madame Pasdebol apprend par son Notaire que son compte bancaire est presque vide alors qu’à la suite du décès de ma mère l’année dernière son père avait reçu près de 1.000.000 d’euros. Madame Pasdebol l’informe également que son père avait -peu de temps avant son décès- souscrit un contrat d’assurance-vie et désigné comme bénéficiaire sa voisine, Madame Chanceuse, amie de longue date. Madame Chanceuse a confirmé avoir accepté le contrat d’assurance-vie dont les primes s’élèvent à 900 000 €.

Que peut faire Madame Charitable pour contester ce contrat d’assurance-vie souscrit par son père au bénéficie de sa voisine ?

Que répondre à Madame Pasdebol ?

Quels sont les droits légaux de Madame Pasdebol dans la succession de son père ?

En tant que sa fille, Madame Pasdebol est une héritière qui bénéficie d’une quote-part privilégiée dans la succession de son père.

Cette quote-part (appelée la « réserve ») doit être transmise libre de droits, car ce mécanisme lui garantit un minimum dans la succession. Son père ne peut donc pas y déroger en faisant des donations (de son vivant) ou des legs (par testament) trop importants à d’autres personnes.

Cette quote-part est fonction du nombre d’enfants de la personne décédée.

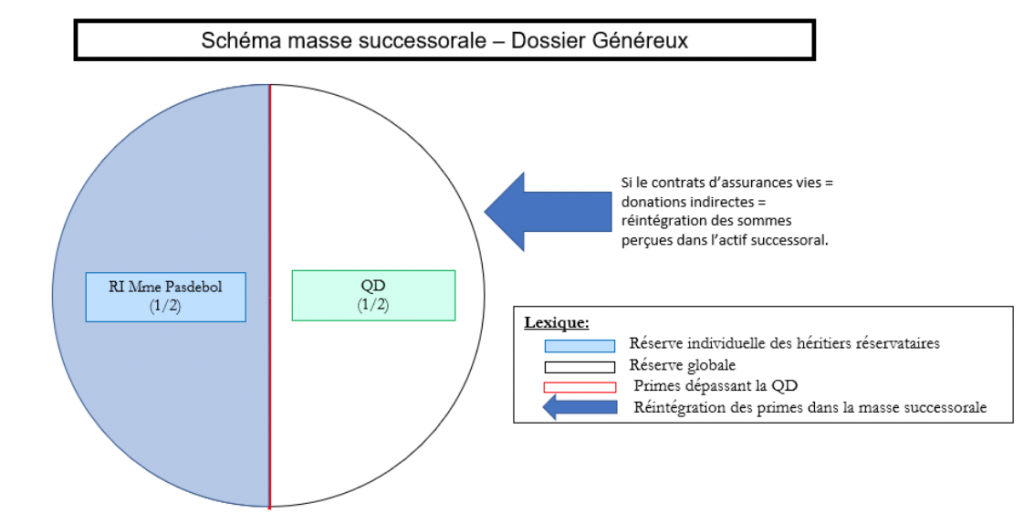

Dans le cas de Madame Pasdebol, son père n’a eu qu’une fille. En conséquence, la réserve globale est de 1/2 de la masse successorale totale. La moitié restante constitue quant à elle la « quotité disponible », c’est-à-dire la part dont son père pouvait disposer à sa guise.

| Pour aller plus loin : consulter les articles 913 et suivants du Code civil. |

La masse successorale théorique peut ainsi être schématisée de la manière suivante :

En pratique, pour calculer les droits de chacun, il convient de réintégrer au patrimoine net existant au jour du décès (i) l’intégralité des libéralités consenties par Monsieur Généreux (ii).

C’est sur cette assiette (appelée « masse de calcul ») qu’il conviendra de vérifier si la réserve héréditaire de Madame Pasdebol, a été empiétée.

Il faut ici vérifier si Madame Pasdebol peut contester le contrat d’assurance-vie souscrit par Monsieur Généreux à Madame Chanceuse car portant atteinte à sa réserve légale.

Comment contester un contrat d’assurance-vie souscrit au bénéfice d’un tiers à la succession ?

Monsieur Généreux a souscrit un contrat d’assurance-vie en désignant sa voisine, Madame Chanceuse, comme bénéficiaire.

Les assurances-vie font normalement l’objet d’un traitement hors succession. La loi a cependant prévu plusieurs mécanismes de contrôle permettant de corriger le recours excessif à cet instrument (article L132-13 du Code des assurances).

« Le capital ou la rente payables au décès du contractant à un bénéficiaire déterminé ne sont soumis ni aux règles du rapport à succession, ni à celles de la réduction pour atteinte à la réserve des héritiers du contractant.

Ces règles ne s’appliquent pas non plus aux sommes versées par le contractant à titre de primes, à moins que celles-ci n’aient été manifestement exagérées eu égard à ses facultés ».

1er mécanisme : La requalification du contrat d’assurance-vie en donation indirecte

Le placement d’argent sur un contrat assurance-vie peut être requalifié en donation si les circonstances de ce placement et celles dans lesquelles son bénéficiaire a été désigné, mais aussi le contenu du contrat d’assurance-vie, révèlent la volonté du souscripteur de se dépouiller des fonds de manière irrévocable au profit du bénéficiaire désigné.

| Pour aller plus loin : consulter l’arrêt de la Chambre mixte de la Cour de cassation du 21 décembre 2007, pourvoi n°06-12.769. |

En résumé, une assurance-vie peut donc être requalifiée en donation indirecte en démontrant :

- que l’opération ainsi menée conduisait à un dessaisissement irrévocable du donateur entraînant son appauvrissement ;

- l’intention libérale du donateur, c’est-à-dire la volonté manifeste de favoriser les tiers à la place des héritiers réservataires.

Si une requalification est opérée, il faut déterminer si la libéralité ainsi consentie peut être imputée en intégralité sur la quotité disponible (et non simplement une partie des sommes versées comme dans le cas de primes considérées comme excessives).

En l’espèce, les circonstances dans lesquelles la souscription du contrat d’assurance-vie sont intervenues nous auraient permis de justifier une demande de requalification du contrat d‘assurance-vie en donation.

Madame Pasdebol aurait ainsi pu assigner Madame Chanceuse afin de solliciter une réduction de la donation reçue de l’ordre de 400.000 € (équivalent à sa réserve héréditaire = 50 % du patrimoine successoral).

Ce moyen était cependant moins intéressant pour notre cliente que le suivant.

2nd mécanisme : Les primes manifestement excessives

Un autre moyen a permis de retraiter l’assurance-vie consentie : la requalification des primes versées comme « manifestement excessives » (article L.132-13 du Code des assurances).

« Le capital ou la rente payables au décès du contractant à un bénéficiaire déterminé ne sont soumis ni aux règles du rapport à succession, ni à celles de la réduction pour atteinte à la réserve des héritiers du contractant.

Ces règles ne s’appliquent pas non plus aux sommes versées par le contractant à titre de primes, à moins que celles-ci n’aient été manifestement exagérées eu égard à ses facultés ».

Cette exception prévue par le code des assurances a également pour objectif d’éviter au souscripteur d’un contrat d’assurance-vie d’utiliser ce contrat comme un moyen d’exhéréder ses héritiers.

Dans le cas de Madame Pasdebol, un seul versement de prime a eu lieu pour un montant de 900.000 € à l’âge avancé de 95 ans. Il n’avait par ailleurs jamais opéré de rachat. Il n’a pas d’autre patrimoine.

Nous avons donc pu démontrer qu’au vu de l’âge de son père lors de la souscription et de l’importance de la prime versée eu égard à l’intégralité de son patrimoine (à savoir 99% du patrimoine existant), les primes de 900.000 € étaient manifestement excessives. Nous avons donc assigné Madame Chanceuse afin de demander (et d’obtenir !) la réintégration des primes manifestement excessives.

⚠️ La compagnie d’assurance-vie n’avait pas encore versé les primes à Madame Chanceuse lors de notre saisine. Nous avons donc pu saisir le juge des référés qui a ordonné à la compagnie d’assurance-vie de suspendre le versement du contrat d’assurance-vie le temps de trancher la contestation dudit contrat.

Pour plus de détails, vous pouvez vous reporter à notre explication sur la contestation d’un contrat d’assurance-vie.

| Est-ce votre cas ? Si vous n’êtes pas dans ce cas spécifique, mais que vous avez des difficultés liées à la découverte d’un contrat d’assurance-vie, et même si les sommes versées paraissent moins excessives que dans notre dossier, n’hésitez pas à nous contacter. |

Cet article vous intéresse ? Découvrez aussi les contenus suivants

Guide des successions

La contestation de l’assurance-vie

jurisprudences et lois commentées

Le décès du bénéficiaire par parts égales d’un contrat d’assurance-vie postérieurement au décès du souscripteur

Cass. civ. 2eme, 27 nov. 2025, n°24-12679

jurisprudences et lois commentées